Блог им. svoiinvestor |Грузоперевозки по ЖД за январь 2025 г. — не помогает даже низкая база прошлого года, в зерне и строительных грузах сущий провал

- 05 февраля 2025, 14:25

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки). Давайте рассмотрим данные за январь:

💬 В январе погрузка составила 93,1 млн тонн (-1,8% г/г, в декабре 2024 г. — 99,3 млн тонн), 8 месяцев подряд погрузки ниже 100 млн тонн, в новом году не помогает даже низкая база по перевозкам прошлого года, падение продолжается. Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог — 16 месяцев подряд снижения.

💬 Погрузка за 2025 г. составляет 93,1 млн тонн (-1,8% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 годом (даже в ковид было лучше).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное):

🗄 Каменный уголь — 29,7 млн тонн (+2,1% г/г)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. svoiinvestor |ЛСР представила операционные результаты за IV кв. 2024 г. — цена кв. м. продолжила свой рост несмотря на отмену льготной ипотеки

- 30 января 2025, 15:55

- |

🏠 Строительная компания ЛСР представила опер. результаты за IV кв. и 2024 г. Отчёт получился предсказуемо слабым в отношении заключённых контрактов из-за отмены льготной ипотеки/видоизменении семейной (программ стало мало, а льготная ипотека была главным двигателем ипотеки на первичное жильё) и высокой ключевой ставки (заградительные %, которые привели к аховым платежам), причём результаты IV кв. ухудшились и по сравнению с III кв. 2024 г. Давайте для начала рассмотрим результаты IV квартала:

💬 Заключено новых контрактов: 177 тыс. кв. м (-45,4% г/г)

💬 Заключено новых контрактов: 48₽ млрд (-32,4% г/г)

💬 Средняя цена квадратного метра: 271,2₽ тыс. (+23,8% г/г)

Теперь перейдём к показателям за 2024 год:

💬 Заключено новых контрактов: 664 тыс. кв. м (-39,5% г/г)

💬 Заключено новых контрактов: 163₽ млрд (-24,5% г/г)

💬 Средняя цена квадратного метра: 245,5₽ тыс. (+23,9% г/г)

Всего за год ипотечные программы разогнали стоимость квадратного метра в новостройке до 245₽ тыс., конечно, бетонный пузырь с отменной программ сдувается, но не в цене квадратного метра, а в объёме проданных метров. Доля заключённых контрактов с участием ипотечных средств составила 69% по сравнению с 76% в 2023 г., отменна программ влияет на долю, соответственно, и на сам заработок компании.

( Читать дальше )

Блог им. svoiinvestor |Глобальное производство стали в декабре 2024 г. — Китай воспрял. В России продолжается погружение на дно, но металлургов хотят поддержать

- 29 января 2025, 09:10

- |

🏭 По данным WSA, в декабре 2024 г. было произведено 144,5 млн тонн стали (+5,6% г/г), месяцем ранее — 146,8 млн тонн стали (+0,8% г/г). По итогам 2024 г. — 1839,4 млн тонн (-0,9% г/г). Флагман сталелитейщиков — Китай (52,6% от общего выпуска продукции) произвёл 76 млн тонн (+11,8% г/г), 3 месяц подряд показывает положительную динамику и по сути поддерживает общемировую динамику (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г).

( Читать дальше )

Блог им. svoiinvestor |Операционные результаты ММК за IV кв. 2024 г — они намного хуже из-за ремонтных работ, замедления строительства и снижения цен на продукцию

- 28 января 2025, 09:30

- |

🔩 ММК опубликовал опер. результаты за IV кв. и 2024 г. Я предполагал, что отчёт будет слабым исходя из статистических данных и сигналов от металлургической отрасли, ожидания подтвердились. Относительно 2023 г., просели абсолютно все показатели производства, как итог, продажи оказались в значительном минусе:

🏭 производство стали — 11 195 тыс. тонн (-13,8% г/г)

🏭 производство чугуна — 9 490 тыс. тонн (-4,5% г/г)

🏭 производство угольного концентрата — 2 587 тыс. тонн (-25,7% г/г)

🏭 производство железорудного сырья — 2 149 тыс. тонн (-6,7% г/г)

🏭 продажи товарной металлопродукции — 10 622 тыс. тонн (-9,8% г/г)

Если сравнивать результаты IV кв. 2024 г. с предыдущим кварталом 2024 г., то тенденция по сокращению производства и продажам продолжилась:

🏭 производство стали — 2 369 тыс. тонн (-4,4% г/г)

🏭 производство чугуна — 2 130 тыс. тонн (-9,9% г/г)

🏭 производство угольного концентрата — 723 тыс. тонн (+39,7% г/г)

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за ноябрь 2024 г. — чистая процентная маржа упала до 1,8%, но роспуск резервов и прочие опер. доходы помогли чистой прибыли!

- 30 декабря 2024, 17:47

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за ноябрь 2024 г. В ноябре банк распустил резервы и заработал на курсовых разницах, данные эффекты увеличили ЧП по отношению к 2023 г., но если рассматривать розничное кредитование и % доходы, то там всё грустно, но ожидаемо. Давайте рассмотрим отчёт:

✔️ ЧПД: 11 м. 473₽ млрд (-32,4% г/г), ноябрь 21,7₽ млрд (-66,6% г/г)

✔️ ЧКД: 11 м. 241,5₽ млрд (+23,7% г/г), ноябрь 25,9₽ млрд (+57% г/г)

✔️ ЧП: 11 м. 452,2₽ млрд (+8,2% г/г), ноябрь 47,5₽ млрд (+223,1% г/г)

💬 Показатель чистой % маржи упал сразу на 130 б.п. до 1,9% за 10 м., это намекает на то, что банку обходится в копеечку привлечение денег клиентов.

💬 Комиссионные доходы демонстрируют внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

💬 Кредиты юр. лицам увеличились за 11 м. до 16,84₽ трлн (+2,5% м/м, +20,2% г/г), темпы остались на уровне прошлого месяца. Портфель кредитов физ. лиц по итогам 11 м. составил 7,58₽ трлн (-1% м/м, +8,6% г/г), 2 месяц подряд происходит снижение портфеля (часть портфеля перераспределили в облигации), которое влияет на чистые опер. доходы до резервов — 903,3₽ млрд (-12,1% г/г).

( Читать дальше )

Блог им. svoiinvestor |Интер РАО отчиталась за III кв. 2024 г. — денежная позиция приносит больше половины прибыли, CAPEX пересмотрели из-за проблем с поставками

- 24 декабря 2024, 13:42

- |

🔌 Интер РАО опубликовала фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит уже больше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1090₽ млрд (+12,5% г/г)

⚡️ EBITDA: 114,7₽ млрд (-9,8% г/г)

⚡️ Чистая прибыль: 110,8₽ млрд (+14% г/г)

💡 Заработок выручки делиться на несколько сегментов: генерация — 196,8₽ млрд (+6,4% г/г, рост тарифов и новые программы КОММОД), сбыт — 731,7₽ млрд (+11% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), энергомашиностроение и инжиниринг — 81,6₽ млрд (+80,5% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 39,4₽ млрд (-7,1% г/г, сокращение поставок в Китай) и прочие — 40,9₽ млрд (+8,2% г/г).

( Читать дальше )

Блог им. svoiinvestor |Аэрофлот отчитался за III кв. 2024 г. — компания продолжает генерировать прибыль, переоценка налога и демпферные выплаты творят чудеса

- 24 декабря 2024, 07:15

- |

Аэрофлот представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжает оставаться прибыльным, а не убыточным, как в 2023 г., но если углубиться в изучение отчёта, то прибыль сложилась из разовых эффектов и помощи государства. Рассмотрим для начала основные данные:

✈️ Выручка: 636,5₽ млрд (+44,3% г/г)

✈️ EBITDA: 182,2₽ млрд (+31,6% г/г)

✈️ Чистая прибыль: 59,9₽ млрд (в 2023 г. убыток -111,3₽ млрд)

💬 За 9 м. 2024 г. Аэрофлот перевёз 42,5 млн пассажиров (+18,7% г/г). На внутренних линиях пассажиропоток увеличился до 33 млн пассажиров (+14% г/г), на международных линиях до 9,5 млн пассажиров (+38,3% г/г). Процент занятости пассажирских кресел составил 89,8%, увеличившись на 2,2 п.п. год к году.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк всё меньше кредитует, Газпром вышел на положительный денежный поток и дивиденды Роснефти

- 18 декабря 2024, 17:48

- |

Тайм коды:

00:00 | Вступление

00:30 | Роснефть отчиталась за III кв. 2024 г. — ухудшение фин. результатов читалось. Выкуп акций, перенос ввода Восток Ойла и сокращение CAPEXa

09:11 | Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

15:45 | Сбер отчитался за ноябрь 2024 г. — кредитование снижается высокими темпами, но прибыли помогли прочие доходы

21:44 | Инфляция в начале декабря — мрак, по итогам года она может превысить 10%. Проинфляционные факторы усиливаются, ноябрь пересчитали

25:45 | Аукционы Минфина — план перевыполнен с помощью новых флоатеров, на аукционе РЕПО заняли 850 млрд рублей

29:38 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

▶️ Rutube — https://rutube.ru/channel/15433949/

▶️ ВК.Видео — https://vk.com/svoiinvestor

▶️ Яндекс.Дзен — https://dzen.ru/svoiinvestor

( Читать дальше )

Блог им. svoiinvestor |Сбер отчитался за ноябрь 2024 г. — кредитование снижается высокими темпами, но прибыли помогли прочие доходы

- 12 декабря 2024, 09:06

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за ноябрь 2024 г. Банк в этом году стабильно генерирует прибыль выше, чем в 2023 г., но для этого использовал разные хитрости (низкое резервирование, сокращение опер. расходов, переоценку налогов и перенос выплаты дивидендов), в этом месяце на помощь пришли прочие доходы (курсовые разницы и т.д.), иначе мы увидели прибыль ниже 100₽ млрд (отчисление в резервы уже выше, чем в 2023 г., в этом месяце было рекордное резервирование). Корпоративные кредиты единственная помощь для банка в это нелёгкое время, но темпы выдачи всё-таки начали снижаться, поэтому давайте подробно рассмотрим кредитные портфели. Частным клиентам в ноябре было выдано 327₽ млрд кредитов (-55,3% г/г, в октябре выдали 405₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,6% за месяц (в октябре 0,9%), с начала года на 8,3% и составил 11₽ трлн. Как итог, в ноябре банк выдал 168₽ млрд ипотечных кредитов (-62,8% г/г, месяцем ранее 206₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышения ключевой ставки.

( Читать дальше )

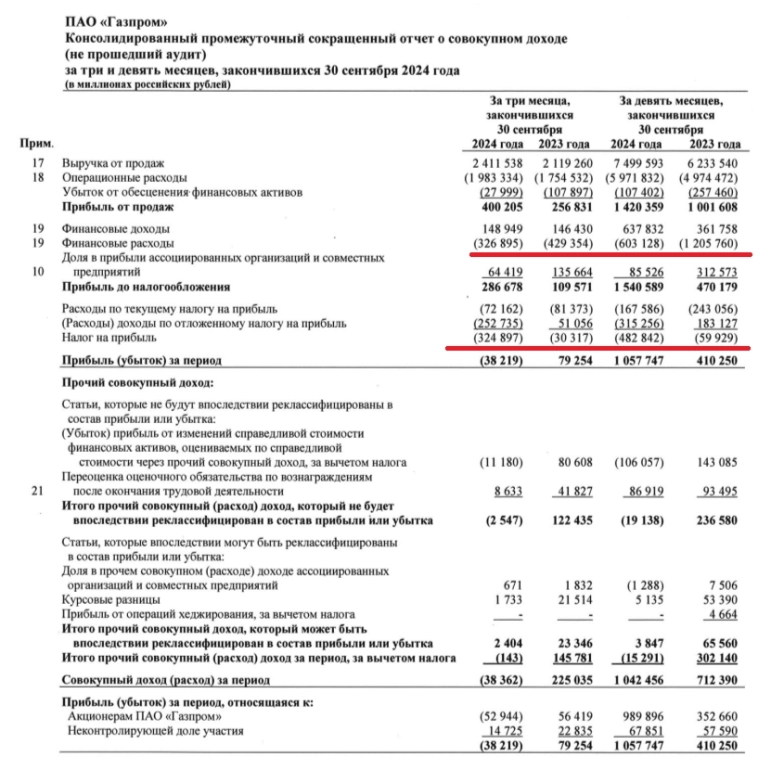

Блог им. svoiinvestor |Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

- 11 декабря 2024, 13:29

- |

Газпром представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжил наращивать свои фин. показатели, выйдя наконец-то на положительный FCF, конечно, стоит упомянуть отрицательную чистую прибыль в III кв., но она была сформирована бумажными эффектами. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 7,5₽ трлн (+21% г/г), III кв. 2,4₽ трлн (+14,3% г/г)

▪️ EBITDA: 9 м. 2,1₽ трлн (+23% г/г), III кв. 682₽ млрд

▪️ Чистая прибыль: 9 м. 990₽ млрд (+280,4% г/г) III кв. -53₽ млрд (+54,6₽ млрд годом ранее)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ за 9 м. 2024 г. увеличила добычу природного газа до 420 млрд куб. м. (+10,3% г/г). Цена на газ на европейских рынках подскочила в III кв., а на внутреннем рынке тарифы повысили с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ по газу, то видно % повышение за 9 м. по сравнению с 2023 г. — 1,069₽ трлн (+22,3% г/г). Делаем вывод, что добыча газа явно возросла, как и экспорт, помогла ещё девальвация ₽ (cредний курс $ за 9 м. 2023 г. — 82,6₽, а за 9 м. 2024 г. — 90,1₽). Цена на нефть тоже выросла (средняя цена Urals за 9 м. 2023 г. — 63,1$, а в 2024 г. Urals — 69,2$).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс